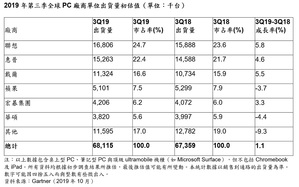

国际研究暨顾问机构Gartner初步调查结果显示,2019年第三季全球个人电脑(PC)出货量微幅增加1.1%,从去年同期的6,700万台上升至6,800万台。

|

| 2019年第三季,联想、惠普、戴尔和位居第五的宏??集团之PC出货量,均较前一年同期有所提升 |

Gartner资深首席分析师北川美隹子(Mikako Kitagawa)表示:「Windows 10换机潮仍然是所有地区PC出货成长的主要推手,不过影响程度依当地市场状况和换机阶段而有所不同。以日本为例,10月份消费税调涨所带动的Windows 10换机潮,让2019年第三季日本PC出货量成长55%。如此强劲的出货增长,亦推动全球PC市场走向正成长。」

北川美隹子补充:「英特尔(Intel)中央处理器(CPU)缺货,或是中美贸易战,均未对2019年第三季PC出货量带来重大影响。随着英特尔CPU缺货状况持续??缓,而美国对中国大陆生产的行动PC课徵之关税调涨日期也延至12月,因此对PC出货量的影响也不大。」

英特尔CPU缺货,也为超微(AMD)、高通(Qualcomm)等其他CPU厂商带来商机,让他们得以藉机进入由英特尔独霸的PC市场。高通与微软(Microsoft)合作推出支援LTE功能的「随时连网PC」(always connected PC);虽然该产品市场尚未起飞,但PC大厂多半已推出内建蜂巢式天线的行动PC,而微软预期很快就会推出支援LTE的行动PC。

过去几季,PC领导厂商受惠於价格下滑的DRAM及SSD等零组件,在PC业务的毛利已有所改善,前三大厂商联想、惠普(HP)和戴尔(Dell)已然稳固的市场地位因此更为强化。2019年第三季,联想、惠普、戴尔和位居第五的宏??集团之PC出货量,均较前一年同期有所提升(见表)。

2019年第三季仍由联想蝉联PC冠军宝座,拿下24.7%的市占率,出货量也成长5.8%。联想在日本、拉丁美洲和欧非中东(欧洲、非洲、中东;EMEA)地区强劲成长。由於该品牌在日本拥有联想、富士通(Fujitsu)和NEC三个品牌,因此占日本总出货量比重达45%。

惠普出货量已连续两季成长。受企业Windows 10换机需求带动,惠普在亚太和日本地区的桌上型PC出货表现尤其亮眼。

2019年第三季戴尔PC出货持续强劲,成长率达5.5%。桌上型PC的全球出货量呈现二位数成长,各国中又以日本表现特别突出,桌上型PC与一年前相比呈现三位数成长。

微软目前为全球PC市场第七大厂商,在美国市场则排名第五。

因Gartner未将Chromebook定义为PC装置,以上初估结果不包含Chromebook出货量。自2012年Gartner开始追踪相关市场以来,Chromebook成长已经超越PC,但目前Chromebook在北美市场已有饱和迹象。2019年第三季全球Chromebook市场虽有成长,初步研究显示北美Chromebook市场微幅下滑,为该产品自2011年推出以来首见。

区域概况

亚太地区(不含日本)PC出货量较一年前下滑5.3%,中国大陆PC需求疲弱为主因。经济不确定性高,导致地方政府与消费者支出双双紧缩。此外,中国大陆地方政府也颁布非正式规定,要求卖给当地政府单位的PC须相容於本国开发的作业系统和零组件;该政策使得国营企业延後PC采购时程。

2019年第三季美国PC出货量总计1,480万台,较2018年第三季下滑0.3%。虽然桌上型PC出货仍有成长,行动PC出货量却已连续第三季下滑。桌上型PC出货下滑显示公部门PC需求低於预期,其中又以联邦政府最为明显,可能是Windows 10换机潮速度减缓的迹象。

就厂商而言,惠普即使出货量下滑1.9%,仍以29.6%的市占率稳坐美国市场龙头地位;戴尔依然位居第二,市占率为26.7%。

欧非中东PC市场在2019年第三季成长3%,出货量总计1,940万台。西欧多数地区的商用PC需求依然强劲,唯英国PC需求因脱欧造成的不确定性而呈现疲态。桌上型PC仍受到许多欧洲企业欢迎,而行动PC出货量在连续两季下滑後亦恢复成长。