由於通訊、網路、消費性電子及可攜式產品大幅成長,對IC的輕薄短小、高頻、高積度、高速與高散熱率需求日增,採用系統化晶片的比率將會日漸提高,因此BGA、CSP與Flip Chip等可縮小IC面積的封裝產品將成為產品主流。由於基板佔IC封裝成本的20%~50%,國內封裝廠商目前仰賴日本進口,若國內基板產業能夠自給自足後,對國內IC封裝業在材料掌控及降低封裝成本有相當正面的助益。

用於封裝高腳數(約300腳以上)或高效能的IC,如晶片組、繪圖晶片、ASIC與微處理器的BGA基板為國內封裝廠商的發展重心。自去年BGA基板價格不佳,日本廠商由於利潤有限,供給意願低落,因此逐漸釋出產能;但BGA未來成長性仍夠,加上今年價格已回穩,造就國內廠商相當大的機會。IC技術不斷的推陳出新,高密度封裝技術的重要性也更高,國內印刷電路板發展漸朝向更高階產品發展,能夠提供低價、0.5mm以下間距IC基板的印刷電路板廠商將是此一市場趨勢的贏家,並可擺脫以往PCB的惡性競爭。

今年國內在IC基板市場方面最有成績的廠商當屬華通,為Intel CPU用FC-PGA基板主要供應商;國內IC基板技術已登上國際舞台,由於Intel為Flip Chip技術最大的應用者,未來華通在Flip Chip基板有機會領先全球。BGA基板目前國內以全懋接單及獲利最佳,而耀文在VBGA、EPBGA、SuperBGA今年也有不錯表現,已開始進入獲利階段。另外欣興在手機用CSP基板方面也有成果;國內已經具有IC基板產業的雛型。

華通IC基板已具世界級地位

1999年全球PCB市場規模約有364億美元,至2004年將成長至552億美元左右。過去幾年國內PCB的產值在全球的佔有率約為8%左右,1999年已提升至9.6%,產值僅次於美、日。國內半導體製程在今年由0.25微米快速走向0.18微米,而新一代封裝技術也從BGA提升到Flip Chip,未來CPU及記憶體模組的發展走向晶片尺寸封裝技術,國內PCB廠商在BGA、CSP等IC基板的大幅成長,加上細線距、微小孔的高密度內部連接板(HDI)的發展及Microvia的需求,估計未來國內PCB的成長幅度相當可觀。

傳統PCB製造過程較彈性,原料投入後只要成品沒有問題,雖然有標準作業程序,但並不嚴謹。而IC基板則完全不同,由於IC單價高,對於承載基板的品質要求特別嚴格,原料從投入、製作至成品產出,整個流程必須完全掌控,才能避免品質出現不可預期的誤差。因為這種差異使得印刷電路板廠商在過去幾年一再修正錯誤,並開始以IC製程思維來考量製程設備,華通大園IC基板廠的設立已擺脫傳統PCB廠的模式並踏出成功的第一步。

華通在Flip Chip技術上已經突破,今年在產品技術與良率上都已提高,並成為Intel FCPGA基板主要供應商;華通在IC基板的研發與生產,為國內在IC基板市場發展上開啟有利的地位。新一代封裝技術分別為覆晶構裝、晶圓級構裝及TFT-LCD驅動IC構裝。覆晶式(Flip Chip)封裝已經被視為IC封裝輕薄短小的趨勢,根據Prismark的統計,至2002年全球覆晶晶片的消耗量將會增加一倍,從印刷電路板佔有率及成長率來看,IC基板及增層板將是最具成長性的產品,而華通發展IC基板的成敗將成為國內PCB業轉型的指標(表一)。

國內PCB技術層次緊追美日

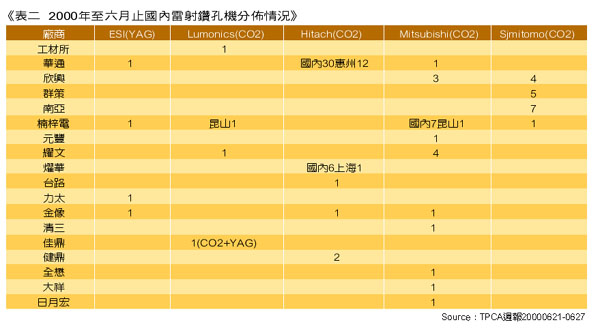

在PCB細線化、高密度及小孔徑的要求下,增層法製程成了技術上解決的唯一方案,能提供高良率及價格降低的增層法技術將是未來的主流,其中HDI製程技術結合感光成孔、雷射鑽孔優點,將會是增層法製程技術的新發展趨勢。由於CSP、Flip Chip所需的基板孔徑更小、更高密度、更小的線寬線距,將比BGA基板要求更高,而HDI製程技術將可解決CSP與Flip Chip在封裝上的問題(表二)。

| 《表二 2000年至六月止國內雷射鑽孔機分佈情況》 |

|

未來美國PCB發展將著重於高階IC基板製程等相關設備的研發,歐洲地區目前有能力以雷射鑽孔技術生產增層板及IC基板的廠商僅剩AT&S、PPE及Aspocomp三家,日本目前仍是增層法技術發展的龍頭,但市場佔有率將逐漸被台灣瓜分。台灣PCB廠商近年來持續擴充增層法基板的產量,而為滿足IC載板等產品的需求,也將持續導入雷射鑽孔機台;目前雷射鑽孔機台數目僅次於日本,以國內PCB廠商的企圖心,將以取代日本高階PCB為主要目的,因此高階設備的大幅成長應是可預期的。

雖然IC基板產業成為PCB轉型的主流,但仍有PCB大廠舉足不前,所考量因素多為投資風險過大、加工技法無標準化及半導體技術變遷快速等,其主要評估如下:

1.投資多層印刷電路板僅需883萬~1,765萬美元資金,但發展IC基板所需資金卻遠超過於此。

2.IC基板品質要求較高,目前國內PCB業者技術能力尚無法滿足相關製程要求,難以爭取到固定客戶。

3.目前全球IC基板加工技法種類繁多,單發表過的基板製造技法就超過50餘項,且基板材料和設備也僅少數業者開發,在缺乏相容性情形下,PCB業者需承擔製程設備不符的風險。

4.目前全球IC基板市場上有90%以上是使用Polyamide材質的硬板,BT等材質的硬板市場才剛形成。由於PCB業者發展軟性基板的基礎不足,在發展新一代半導體產品將十分困難。

封裝型態改變刺激IC基板需求

IC封裝型態包括DIP(Dual-In-line Package)、SO(Small Outline)、TSOP(Tiny Small Outline Package)、QFP(Quad Flat Package)、PGA(Pin Grid Array)、BGA、CSP及Flip Chip等多種(表三),隨著晶片整合之趨勢興起,晶片集積度、複雜度提高,封裝業者的技術挑戰將逐次提升。傳統封裝技術以打線(Wire Bond)為主,已不能滿足未來技術需要,成長幅度較大的是具有高密度、精細化、多接腳化、封裝面積小等特性的BGA及CSP等(表四)。

基於下列幾點原因及全球IC封裝生產量的變化,可知BAG﹑TAB﹑CSP及MCM將是未來封裝產品主流。

1.因應晶片功率及訊號之傳遞,封裝之腳數在300~600腳以上,傳統導線架之封裝將面臨高頻率之難題。

2.在高速運轉、高腳數之架構下傳統封裝的Wire Bonding不足以應付此封裝結構,而Flip Chip連接方式卻可解決。

3.高階晶片或ASIC之I/O數不斷提高下,QFP良率隨著腳數的增加而下降,基於成本及良率的考量有利BGA發展。

4.陣列式(Area Aray)在相同尺寸下較QFP容納更多之腳數,且200腳之QFP與2 Layer BGA成本相當。

5.在散熱及電性上BGA等產品上較優。

BGA是封裝型態的一大轉變,它與傳統封裝最大的不同就是以錫球代替金屬導線架作為IC與電路板之間的接腳,且錫球是以陣列的方式在底部佈置,不同於傳統封裝是以導線架在周圍做引腳。BGA後續工程的良率較高,因BGA是採塑膠或陶瓷等材料作為承載晶片的基板,因此在電氣、散熱等特性上優於傳統封裝方式,特別適合微處理器、繪圖晶片等高性能晶片使用。另一方面因應DRAM之容量愈來愈大、速度愈來愈快的趨勢,預計Rambus DRAM將在2000年以後擴大佔有率,因此DRAM封裝型態逐漸由TSOP轉向μBGA(表五)。

封裝技術往輕薄短小發展

隨著Portable Devices(PDA/Palm PC)市場茁壯,封裝型態逐步地往小型化、薄型化發展,Fine-Pitch Package將慢慢地成為封裝之主流,而miniBGA、μBGA、Flip Chip及MCM(多晶片模組)為未來封裝業必須發展之產品線。CSP與Flip Chip可降低晶片與基板間的電子訊號傳輸距離,適用於高速元件的封裝,另一方面可降低晶片封裝後的尺寸,使封裝完成後的尺寸接近於封裝前,因此適用縮小封裝面積的IC元件,應用的範圍包括有高階電腦、PCMCIA卡、軍事、個人通訊產品、鐘錶以及液晶顯示器等(表六)。

90年代是BGA高成長時期,但目前CSP已有取代的趨勢。CSP並沒有一個全球統一的定義或標準,目前CSP大約是指封裝產品的面積只比晶粒面積多20%以內,而封裝產品的接腳間距在1.0 mm以下者。CSP的崛起歸功於可攜式產品尺寸不斷地縮小,而行動電話是帶動CSP市場急速成長的主因,CSP可以讓封裝面積縮減到用TSOP時的四分之一到十分之一,非常適合作為行動電話用大容量型快閃記憶體的封裝;目前CSP的市場規模雖小,但成長潛力十足。另外為達高效能的目的,PC及遊樂器所用的記憶體也有採用CSP的情形,如PS2使用的Direct Rambus DRAM就是採用CSP封裝(表七)。

國內IC廠商漸重視基板來源

國內封裝廠商跨入BGA封裝製程經過2~3年的時間,才開始有相關產品的出貨,但PBGA/E-PBGA之佔有率始終不高。由於全球BGA技術日趨成熟,國內除了三大廠進入量產外,鑫成也積極發展BGA並從工研院引進TE-PBGA,其他封裝廠上寶、福懋、華特及專以發展Tiny-BGA之勝開亦投入BGA之開發(表八)。

由於日本高階封裝產品因單價下跌及成本下降不易,將產品轉移到台灣及韓國封裝,國內半導體代工的優勢在於價格競爭及交期短,所以對於相關原材料掌握能力就變的很重要。國內半導體主要封裝業者在99年之前BGA基板需求完全依賴日本進口,封裝業者在價格競爭上一直處於不利的地位,封裝業者為了能成為全球主要BGA封裝基地,開始重視BGA基板的取得。臺灣IC上中下游彼此結盟之現像非常明顯,國內半導體業者紛以策略聯盟方式掌握BGA相關原材料的供應,積極將觸角伸向IC基板產業。

為了更能掌握IC基板來源,聯電集團大舉投資旭德及群策,群策目前以生產CSP基板為主,由於較具半導體模式的觀念,因此未來發展潛力頗佳;矽品投資的全懋由於投入時間較長並掌握機會,因此在發展上較為快速,已經在大量生產BGA產品;日月光集團投資之日月宏在BGA基板方面目前月產量也約在400萬顆;華泰投資的嘉孚雖然尚未投入IC基板,但國內三大封裝廠已開始重視基板產業,使國內未來在IC封裝基板原材料掌握度更高(表九)。

BGA基板價格止穩,未來有可能供不應求

BGA的用途中有50%在於晶片組及繪圖晶片,99年我國廠商雖大舉擴產,但因正處發展初期,Intel等國際大單爭取不易,因此廠商皆處於練兵階段。BGA因其構造及性能的優異性,市場需求不少,加上價格已大幅滑落,今年出貨量已明顯成長,成為我國封裝廠商獲利的重心。今年國內封裝廠的成長主力仍將以BGA產品為主,至於更先進的CSP、Flip Chip等產品,較佳的成長時點應會在2001年下半年。

99年全球BGA封裝市場需求達到13億顆,到2001年為20億顆。目前PBGA基板全球一個月約有1.5億顆的需求,2000年約有40%~50%的成長,主要生產廠商多以日系如JCI、IBIDEN、Shinko、Fujitsu廠商為主,而目前國內以全懋產量最大,耀文次之。今年BGA基板市場在產品應用需求日益擴展下,加上日商因成本效益考量選擇退出市場,在供需明顯消長下,目前市場需求已略高於供給量;加上市場供需在BGA產品市場應用逐步起飛下,供需無法滿足的壓力將造成價格的調漲,因此基板的供應也將成為封裝廠出貨的關鍵。以國內及南韓業者擴廠成長率不及市場需求量來看,2001年缺貨情形將更為嚴重(表十)。

| 《表十 BGA基板應用及1999年全球主要廠商佔有率》 |

|

由於價格下滑速度快,自99年下半開始主要BGA基板供應商如韓系的Smasung及日系的新光、Common及CCI因成本效益的考量,選擇退出市場,生產線朝向新一代封裝CSP、MCM及Flip Chip發展,並將相關產能轉移到台灣。第二季Intel 820晶片組中的MTH晶片轉換功能出現問題,使得主機板廠對國內晶片組供應商如威盛、矽統及揚智的產品需求大幅提升,創造出國內發展BGA基板的最佳機會(表十一)。

因國內封裝廠商使用的BGA基板目前僅有全懋及日月宏供應,但兩廠今年的產能都無法趕上市場需求的大幅成長,因此日系廠商今年佔國內BGA基板的來源仍將高達60%以上。在看好市場發展潛力下,目前PCB業已全力投入IC基板的生產,並陸續引進新設備,配合客戶合作開發,研發方向朝Flip Chip、增層法(Build up)及高散熱型PBGA(Cavatity down)基板發展。由於全懋及南亞電路板2000年產能鎖定每月2,000萬顆,再加上PCB廠商華通、耀文、欣興等已投入IC基板的領域,未來台灣有機會成為全球IC基板主要供應地(表十二)。