世界行動通訊大會(GSMA)預估,2020-2034年5G毫米波頻譜釋出可望為全球GDP挹注5650億美元的營收。國際通訊標準化機構(3DPP)定義5G以6GHz頻段為界劃分2頻段:Sub-6及毫米波(mmWave),前者範圍介於450MHz-6GHZ(FR1頻段),發展最快的國家是中國,後者範圍介於24-52GHz(FR2頻段),發展最快的是美國。

Sub-6GHz在4G時代發展已相當成熟,頻段為3.5GHz,由於基地台建置容易,覆蓋範圍廣、傳訊距離長,可以省下基礎建設架構的時間及成本,不少業者在5G發展初期選擇Sub-6GHz頻段。不過,Sub-6GHz所涵蓋的中低頻段已相當飽和,無法負荷高速大容量資料傳輸,這時,毫米波讓所有人看到Sub-6GHz之外更好的可能性。

日、韓、美及部分歐洲國家已完成5G毫米波頻譜劃分,部分開始轉商用,中國目前仍聚焦於Sub-6GHz的5G商用,計畫在2022年進入5G毫米波商用,台灣則以Sub-6GHz為主,中華電信、遠傳及亞太等業者也開始架構毫米波網路。

| 圖一 : 全球5G網路頻譜分配概況。(圖:GSMA) |

|

短期內Sub-6GHz仍為主流 明日之星毫米波再等等

工研院資通所副所長丁邦安指出,5G毫米波手機是很大的市場,市場預估2025年5G智慧型手機約佔70%,約44億支,加上如固定無線接入(FWA)等約10億台終端設置,等於有54億個終端設置,毫米波約佔10%。少數如蘋果iPhone手機預留未來Sub-6GHz升級到毫米波的機型,但比例上還是Sub-6GHz居多,要先做馬上有市場的Sub-6GHz還是直取門檻高、回收時間拉長的毫米波市場,端視每家公司的策略而定。

| 圖二 : 工研院資訊與通訊研究所副所長丁邦安。(source:工研院資通所) |

|

從晶片大廠如聯發科及高通(Qualcomm)的布建策略可以看出Sub-6GHz與毫米波的勢力消長。高通主要導入毫米波支援,聯發科在5G第一階段僅支援Sub-6GHz以下中低頻段,至於晶片商海思(HiSilicon)則先切入Sub-6GHz,三星則支援毫米波聯網。

丁邦安指出,毫米波屬高頻頻段,其物理特性會讓電磁波衰減快速,相較於中低頻段,收訊可能較差,需要整合更多天線、射頻元件才能維持相同的距離傳輸。經過之前4G產業鏈的努力,很多元件經修改就可以重新使用,因此多數公司仍以Sub-6GHz為主。回顧過去3-4年發展軌跡,聯發科的策略顯然比較正確,「因為電信產業技術是站在過去基礎上發展,毫米波等於是從零開始,很多供應鏈不敢貿然跟進毫米波領域。」

毫米波晶片的優劣勢

毫米波技術發展及運用過程中,毫米波晶片扮演重要角色,而毫米波晶片導入商用是否順利,從價格敏感的毫米波手機需求可看出端倪。丁邦安舉例,以北美一支5G毫米波手機空機售價約1000美元,基本硬體費用比4G多出約100美元,其中約60美元為毫米波模組費用,成本太高,手機較貴,基地台不夠多,覆蓋率低,這些都是5G毫米波手機發展速度緩慢的原因。簡單來說,5G毫米波落地過程中遭遇2個困境,一是成本太高導致手機本身價格變貴,二是基地台覆蓋率不夠無法發揮5G毫米波優勢。

| 圖三 : 毫米波預計是5G下一波發展重點,工研院在研發小型基地台的過程中也積極研發毫米波相位陣列天線技術。(Source:工研院資通所) |

|

5G毫米波發展的三個風向球

丁邦安認為,5G毫米波未來發展可以觀察三股力量:晶片供應商、手機商及電信營運商。晶片供應商不僅做晶片,還要整合周邊元件,根據運營商對晶片的需求做出符合的產品。

目前,晶片大廠聯發科與高通可以同時提供Sub-6GHz及毫米波兩個頻率的終端解決方案;指標性手機商可以觀察蘋果、三星、小米、華為,以及已推出毫米波手機的三星跟LG;電信運營商指標如美國的AT&T、日本的NTT DOCOMO、歐洲的Orange SA或中國的中國移動通信集團。從全球第一個推出5G毫米波手機的韓國進度比預計延遲來看,2023年前手機主流應該還是Sub-6GHz,2023年後毫米波手機會慢慢增加,最終二者比例相差多少仍需觀察。

毫米波未來是否發展更快的另一個風向標就是看晶片公司何時推產品。不過,晶片推出後找供應商、測試驗證到使用者端最少耗時約1-1.5年,由此推估,5G毫米波晶片運用在2022年年中才可能慢慢有機會。目前市面上上百款手機,毫米波晶片手機約僅佔十分之一,所以相關供應鏈的落地時間點會緩一點。雖然如此,毫米波對台灣半導體及封裝測試產業具有很大的推力,會讓所有設備升級換代,也因為投資較大,所以落地時間比較晚。

TrendForce半導體研究處資深分析師姚嘉洋認為,毫米波晶片最大的特色在於傳輸速度遠比Sub-6GHz頻段出色,缺點是傳輸距離較短,距離越長,訊號衰減程度越嚴重,目前毫米波發展最快速的領域應該是居家電視應用服務,如Verizon在美國所提供的服務是最明顯的例子。

他看好電信業對毫米波技術的運用,如VR、Gaming或高畫質賽事轉播等。高通、三星都已經將毫米波技術整合至手機應用處理器中,「由於全球疫情仍未趨緩,電信業者對於毫米波技術的布建可能還有保留態度。」冬奧預計在2022年舉辦,對於在意運動賽事轉播的國家來說,是否會採取部份試運行方式大膽導入毫米波技術,提升觀看運動賽事的體驗或許是可留意之處。

至於台灣在毫米波領域的發展,姚嘉祥認為可以留意晶圓代工、封測或是PCB等業者的發展狀況,單以晶片業者來說,由於大多是國外業者領跑,但台灣如台積電、日月光等皆與國外業者保持密切的合作關係,從這點來看,台灣業者應有一定的競爭優勢。

以台灣晶片大廠聯發科為例,2020年5G晶片出貨量超過4500萬套,在低頻段Sub-6GHz市場有不錯成績,2021年年初推出全新5G基頻晶片M80,可同時支援毫米波和Sub-6GHz雙頻段,最高下行速率達7.67Gbps,上行速率最高3.76Gbps。M80 5G基頻晶片已進行測試,預計2021年向客戶送樣。

| 圖四 : 聯發科推出全新5G數據晶片M80。(Source:聯發科) |

|

5G射頻元件產業近況

2020年5G商轉進入基礎建設打底階段,元件的設計與製造是關鍵,如SoC系統單晶片、數據機晶片、電源管理晶片、CCL(銅箔基板)、天線AiP與ABF載板、PCB、散熱模組、射頻模組(砷化鎵PA族群)等,不過,毫米波頻段導入5G需要先克服高傳播損耗、指向性以及對於障礙物十分敏感等問題,除了布建更多小型基地台,還需要開發設計全新行動裝置,使得RF前端元件/模組的設計更為複雜。

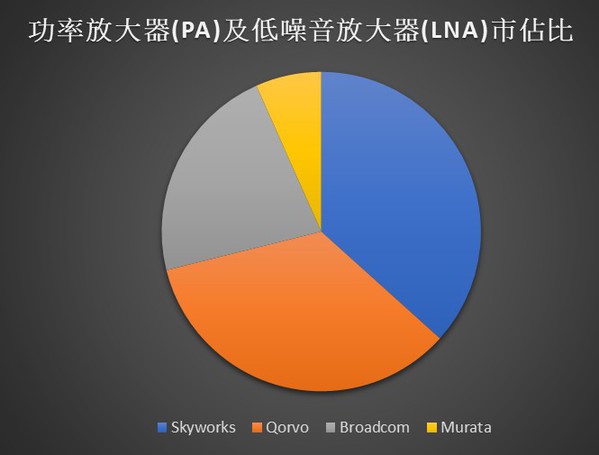

射頻前端模組是由射頻開關 (Switch)、功率放大器(PA)、低噪音放大器(LNA)、雙工器 (Duplexer)、濾波器(Filter)和天線元件等所組成,主要供應商包含Sony、Murata、Skyworks、Qorvo、Infineon、Broadcom等,其中,約九成的功率放大器及低噪音放大器出自Skyworks、Qorvo、Broadcom及Murata(圖五)。

| 圖五 : 九成功率放大器及低噪音放大器出自四大供應商。(製圖:季平) |

|

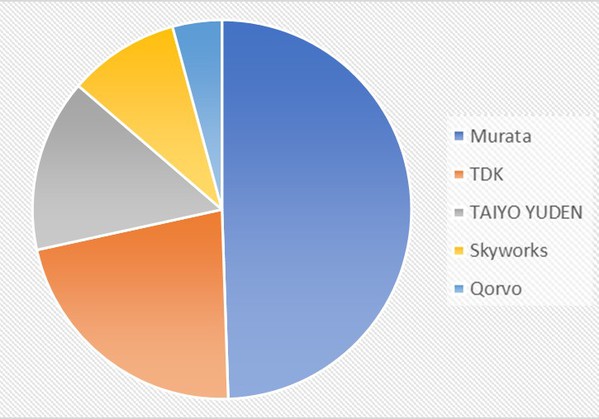

全球功率放大器(PA)市佔比最大依序為 Skyworks (43%)、Qorvo (25%)、博通 (25%)及Murata (3%)。濾波器又分表面聲波(SAW)、體聲波(BAW)、MEMS、IPD等,SAW及BAW為主流,表面聲波(SAW)市佔率以Murata最高(約50%),體聲波(BAW)以Broadcom市佔率最高(約85%)。全球表面聲波(SAW)濾波器市佔前五大廠依序為Murata (47%)、TDK (21%)、TAIYO YUDEN (14%)、Skyworks (9%)、Qorvo (4%),比重達 95%(圖六)。

| 圖六 : 全球表面聲波(SAW)濾波器前五大廠佔比高達95%。(製圖:季平) |

|

不同類型射頻元件採用不同製程技術。以5G手機晶片來說,內含系統單晶片(SoC)、數據機晶片、射頻模組等元件,晶片的設計難度更高,也因為毫米波頻譜大,要處理更多數據,需要高速數位元件,電路板設計也面臨諸多挑戰,其他如散熱性、導電材料、電路電磁干擾、共振效應等各環節都要處理好。5G手機使用的濾波器達70個,與4G的40個相比差異甚大,射頻開關也是4G的三倍之多,高效射頻元件運作時的散熱也必須使用高價散熱板克服,因此儀器設備與測試成本居高不下。

研究機構Garner預估,4G射頻模組成本約19.3美元,5G達34.4美元,以三星2020年推出的S20 5G毫米波手機為例,終端售價至少1000美元,對業者來說成本壓力大。此外,要兼顧5G射頻模組元件增加、效能提升,異質封裝必須做到節省空間但訊號完整度不減,技術難度也大。因此,縱然5G毫米波發展是未來大勢所趨,短期內成本、技術問題仍難以克服,也連帶影響5G毫米波產業鍊進程。

雖然5G毫米波手機推進不易,也有好消息傳來。國際研究暨顧問機構Gartner也預估,2021年5G手機出貨量將達5.39億支,年增1.5倍,具備5G連網功能的手機市佔率將從2020年的10%提升至2023年的56%。各手機龍頭大廠積極推出支援5G手機的方案,如華為、小米、OPPO等,蘋果也推出同時支援Sub-6GHz、毫米波規格的5G手機。市調機構 Counterpoint Research調查,蘋果iPhone 12系列在2020年底成為全球最熱銷5G手機,熱銷原因是消費者對5G網路的需求高漲,有助刺激電信營運商加速布建5G毫米波基礎建設。

2020年新冠疫情爆發後,射頻元件大廠Skyworks曾示警,5G市場需求不如預期,5G手機普及時程將延後,晶片及關鍵零組件量產時程也受影響,2021年1月底則傳來好消息,受惠於蘋果5G iPhone銷售亮眼,Skyworks及其他射頻晶片製造商今年後市看好。Skyworks生產的射頻晶片主要供應蘋果和三星電子,隨著蘋果未來推出更多5G機型,Skyworks、Broadcom和Qorvo可望繼續受惠。

蘋果iPhone無線射頻晶片主要供應商Qorvo在2021年1月推出第三代高性能低噪聲放大器(LAN)系列產品,針對基站基礎建設所設計,為業界最低噪聲係數(2GHz時可達0.3dB),確保數據傳輸不中斷、更穩定。

| 圖七 : Qorvo QPL9547為第三代高性能低噪聲放大器(LNA)。(source:Qorvo) |

|

5G毫米波商機發酵需要時間淬鍊

市場研究顯示,5G毫米波在2021年將進入快速發展期,特別是小型基地台、IoT及射頻元件。除了國際龍頭大廠,台灣的毫米波供應鏈扮演吃重角色,如台積電、聯發科、日月光等,日月光高雄廠布建5G毫米垂直場域後,聯發科與遠傳電信也攜手打造5G毫米波垂直場域,有利於國內5G手機、設備製造商等產業鏈整合。

未來,手機晶片的晶圓製造及封裝測試更依賴台灣半導體供應鏈,尤其5G數據機晶片及系統單晶片(SoC)至少需要7奈米及5奈米技術,除韓國三星有能力自行生產,蘋果、華為海思、高通等只能委由台積電代工。此外,5G多頻段特性導致封裝技術朝系統級封裝(SiP)發展,如前段射頻SiP模組利用天線AiP整合封裝技術將天線及晶片整合為SiP模組,除台積電InFO(整合扇出型封裝)出現需求,SiP封測及模組代工,與射頻及混合訊號測試相關的日月光、矽格、京元電等封測廠將同步受惠。5G基礎建設也需要射頻元件,化合物半導體族群以及與智慧型手機相關的穩懋、宏捷科等供應商預期也將受惠。

5G毫米波加速落地 2024-2025年是關鍵

5G毫米波供應鏈成熟與否可觀察毫米波手機市場需求。丁邦安指出,手機是價格敏感市場,2024-2025年若毫米波手機需求提高至30-40%,或者與Sub-6GHz手機趨近,就是毫米波供應鏈成熟的訊號,也代表毫米波手機生產成本可以控制,技術落地成功。

未來,毫米波也可能找到其他利基,比方基地台跟基地台串聯需要5G毫米波,大型運動場或室內運動環境聚集數萬人時需要頻寬,場域可控,布建與覆蓋相對簡單,業者也有利可圖。

此外,具有覆蓋範圍廣、低延遲性特色的低軌道衛星可以補足5G毫米波訊號覆蓋率低、容易受地形限制的缺點,解決偏遠地區、空中、海上行動網路難以覆蓋的問題,也是未來5G毫米波發展的另一個利基,連帶帶動毫米波晶片及射頻元件如陣列天線、功率放大器等需求。