受惠於遠距辦公與線上教學模式持續讓筆電出貨的動能穩健,雲端伺服器業者的備庫存需求亦逐步回溫;根據TrendForce調查顯示,第一季DRAM價格反轉向上,需求端為避免陷入後續價格更高及貨源不足的情況,於第二季加大採購力道。此外,較為利基的產品如graphics DRAM與consumer DRAM拉貨力道強勁,使第二季各家DRAM供應商的出貨成長幅度皆優於預期。

|

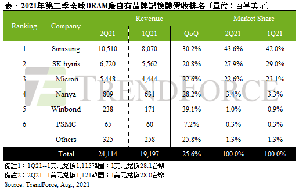

| 2021年第2季全球DRAM廠自有品牌記憶體營收排名(單位:百萬美元) |

而在DRAM報價方面,漲幅較第一季擴大,出貨量與報價同步走升,皆帶動原廠的營收皆較第一季明顯進步,推升第二季整體DRAM總產值達241億美元,季增26%。

時序進入第三季,供應鏈長短料問題已逐漸浮出檯面,並影響到終端產品的組裝,故已有部分廠商對於相對長料的記憶體開始出現減少拉貨的規劃,其中以筆電廠商的態度最為明顯。儘管目前原廠仍多半對於整體市況維持正面看法,但隨著買方DRAM庫存持續處於高檔,部分產品第三季的拉貨成長恐將趨緩。TrendForce預期,第三季在原廠力守漲價的情勢下,平均合約價仍將上揚,惟漲幅收斂至3~8%。

以營收表現來看,三大DRAM原廠的表現相當一致,出貨量與平均銷售單價同樣呈現「量價齊揚」走勢,且出貨增幅皆優於預期。除了報價上漲會激勵採購備貨意願,加上今年來各種缺料問題頻傳,更加強化買方提前備貨心態,以避免成為終端產品組裝中的瓶頸。因此,三星(Samsung)、SK海力士(SK hynix)及美光(Micron)的營收漲幅皆超過兩成,且前三名中以三星30.2%的成長率躍升最明顯。而第三季由於三大原廠DRAM報價仍將持續走揚,出貨成長幅度亦相當,估計市占的變化不會太大。

以獲利表現來看,受到報價大幅上漲,加上先進製程的比重逐漸拉升挹注,第二季原廠獲利水準皆有明顯進步。三星由於第一季正值1Znm量產初期,良率較低,至第二季已正式放量生產,帶動其營業利益率由34%一舉提升至46%;SK海力士同樣因新製程良率提升使獲利提升至38%;而美光本次財報季區間(3~5月)報價漲幅約略等同於韓廠,其營業利益率亦由上季的26%上升至37%。預估第三季量價齊揚,原廠獲利將持續上揚,而三星的營業利益率將可望站上50%,回到近三年前的水準。

在台廠方面,受惠於第二季specialty DRAM業績表現不亞於三大原廠,報價漲幅依舊高檔,客戶積極搶貨的情況熱度不減,大幅推升台廠營收表現。南亞科(Nanya Tech)受到報價大漲約三成的帶動,第二季營收季增約28%,而營業利益率由第一季的17.1%上升至31.2%,且業者強調第三季仍持續看升;華邦(Winbond)整體訂單需求仍十分強勁,第二季DRAM的報價漲幅更甚NAND Flash,不僅帶動DRAM營收較上季成長39%,也使其DRAM業務占總營收比重上升至46%。

值得注意的是,上述兩家台廠目前面臨產能不足,在新廠完工前已無多餘空間再增添機台設備,因此短時間的業績成長僅能仰賴報價走揚。南亞科需待2024年新廠完工才可加入投產,短時間僅有先進製程1A/1Bnm的轉進帶來些微的位元增長;華邦亦需等到2022年下半年高雄路竹廠加入量產後,才有機會舒緩產能不足;力積電(PSMC)營收僅計自家生產之標準型DRAM產品,不包含DRAM代工業務,第二季DRAM營收成長約7%,不過若加計代工營收,成長則達到19%,且同樣面臨產能有限狀況,需在邏輯IC與記憶體產品之間作取捨。